借金一本化と債務整理を比較解説!あなたに合った返済方法とは?

監修

司法書士 速水陶冶

/司法書士法人はやみず総合事務所 代表東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。

東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。

複数の借入先からの借金は、他の金融機関で借り換えすることにより一本化することが可能です。多重債務で返済が苦しくなっている場合、金利の低いローンに借り換えて、借金を一本化する方法を思いつく方も多いと思います。

ここでは、まず借金を一本化するメリットとデメリットについて解説し、もう一つの解決手段である債務整理と比較していきます。あなたの借金問題の解決のために役立てていただければ幸いです。

目次

借金の一本化とは

おまとめローンで借金を一本化できる

消費者金融など複数の貸金業者から借入をして多重債務となっている場合、すべての借金を1つの借入先にまとめることにより、毎月の返済が楽になることがあります。借金の一本化とは、複数の借入先からの借金を、借り換えによって1つの借入先にまとめることです。

「おまとめローン」を利用すれば、借金の一本化が可能です。おまとめローンとは、借り換え目的でのみ融資が受けられるローン商品です。おまとめローンは銀行や消費者金融で取り扱いされており、一般にカードローンよりも低金利になっています。

おまとめローンは総量規制対象外

消費者金融で借入をする場合には、貸金業法の総量規制により、年収の3分の1を超える借入ができません。借り換えの際には、元の借入先に残高がある状態で新たな借入先に申し込みをしますので、一時的に借入残高が増えてしまいます。そのため、通常の消費者金融のカードローンでは総量規制に抵触し、借り換えができないことがあります。

おまとめローンは、消費者金融で取り扱いされているものでも、総量規制の対象外となっています。既に年収の3分の1近くを借りている人でも、おまとめローンを利用すれば借り換えが可能です。

借金の一本化によるメリット

おまとめローンを利用して借金を一本化することには、次のようなメリットがあります。

毎月の返済額を減らせる

複数の貸金業者から借金をしている場合、毎月それぞれの業者に最低返済額を返済しなければならず、トータルの返済額が大きくなってしまうことがあります。借金を一本化すれば、返済する先は1社のみとなり、毎月の返済額を減らすことが可能になります。

金利を下げられる

一般に、借金の金利というのは、借入額が大きくなるほど高くなります。複数の貸金業者から少額ずつ借金をすると、すべての借金が高金利という状態になってしまいます。借金を一本化することで借入残高が大きくなりますので、金利を下げることが可能になります。

返済管理が楽になる

複数の借入先があると、それぞれ返済日が違い、月に何度も返済しなければならないことがあります。月に何度も返済日があると、忙しいときに返済に行けなかったり、返済をし忘れたりといったことになってしまいがちです。借金を一本化することで、返済日は月に1回だけになりますので、返済管理が楽になります。

借金の一本化にはデメリットもある

返済期間が長くなる

借金を一本化して毎月の返済額を減らした場合には、完済までにかかる期間が長くなってしまいます。毎月の返済が楽になるとはいえ、いつまで経っても返済が終わらないということになってしまいます。

総債務額が増えることがある

借金を一本化して返済期間が長くなると、借金の元本の額は変わらなくても、利息の額が増えてしまうことがあります。一本化により多少金利が低くなっても、トータルの返済額は大きくなってしまう可能性があります。

過払い金の回収が困難

借金を一本化する際には、元の借入先の借金は契約したときの金利で完済する必要があります。そのため、契約上の金利が利息制限法の上限を超えていても、借り換えの際に過払い金を回収することができません。完済後に改めて過払い金請求をすることもできますが、過払い金を全額回収できる可能性は低くなってしまいます。

他社からまた借りてしまう可能性がある

貸金業者が行う貸付の審査では、借入先が多いほど不利になります。複数の借入先から借金をして多重債務の状態になっていると、他社に新規で借入申込をしても、なかなか審査に通りません。

借金を一本化すると、借入件数が減るため、新規の借入がしやすくなります。そのため、お金に困ったときについ借金をしてしまい、また借金の額が増えてしまうこともあります。せっかく借金を一本化しても、意志が弱い人は再び多重債務に陥ってしまう可能性があるということです。

借金一本化の審査について

おまとめローンで借金を一本化する場合、借入額が大きくなってしまうため、審査が厳しくなってしまう傾向があります。金融機関にとっては、高額の貸付をすることは、貸し倒れのリスクが大きくなるということです。おまとめローンでは当然に審査にも慎重になってしまうのです。

おまとめローンで借金を一本化したいと思っても、審査に落ちてしまうこともあります。借金問題を解決するには、他の方法も考えておいた方がよいでしょう。

おまとめローンができる金融機関

おまとめローンが利用できるのは、銀行、消費者金融、ろうきん(労働金庫)などです。借金一本化ができるのは、必ずしも「おまとめローン」という商品とは限りません。フリーローンやカードローンを利用して借金一本化ができるケースもあります。

金融機関で用意されているおまとめローン商品には、以下のようなものがあります。(2020年12月現在)

|

金融機関 |

商品名 |

金利 |

借入上限額 |

|---|---|---|---|

|

東京スター銀行 |

おまとめローン |

年12.5% |

1,000万円 |

|

アイフル |

おまとめMAX、かりかえMAX |

年12.0~17.5% |

800万円 |

|

プロミス |

おまとめローン |

年6.3~17.8% |

300万円 |

|

中央労働金庫 |

フリーローン |

年7.0~7.5%(固定金利)※変動金利もあり |

500万円 |

借金の返済が進まないなら債務整理も視野に!

借金を一本化しても借金が無くなるわけではない

借金を一本化すれば、毎月の返済は楽になることがあります。しかし、借金の一本化により、借金がなくなることはありません。一本化により借金が減額することもなく、逆に借金が増えてしまうケースが多くなっています。

借金を重ねて返済が困難になった場合、借金一本化では根本的な解決にはならないといえます。借金で悩んでいる場合には、債務整理という解決策がありますので検討してみましょう。

債務整理とは

債務整理とは、法的な手続きにより、借金を整理することです。債務整理をすれば、毎月の返済額を減らせるだけでなく、借金そのものを減らしたり、借金をなくしたりすることも可能になります。

債務整理には、任意整理、個人再生、自己破産といった方法があります。このうち、最もダメージが少ない方法が任意整理になります。借金の額がまだそれほどではない場合には、任意整理から検討するとよいでしょう。

任意整理は、債権者と交渉し、借金の返済方法について決め直す手続きです。裁判所を通さずに手続きできるので、スピーディーに借金問題を解決することが可能です。任意整理では、すべての借金を対象にするのではなく、一部の借金のみを整理できるというメリットもあります。

借金一本化よりも任意整理が優れている点

任意整理でも、借金一本化と同様、毎月の返済額を減らすことができます。さらに、任意整理では将来の利息をカットしたうえで毎月無理のない返済額を設定することになりますので、借金の総返済額を減らすことができます。

また、借金一本化では過払い金の回収が困難ですが、任意整理では、過払い金がある場合には、過払い金の全額を残りの借金の支払いに充てることができます。過払い金を回収しつつ借金の残高を減らせるのは、一本化にはないメリットです。

借金一本化にはない任意整理のデメリットとは

任意整理をすれば、信用情報機関に「債務整理」の情報が登録され、ブラックリストに載ってしまいます。返済履歴に問題がなければ、借金の一本化だけでブラックリストに載ることはありませんので、この点だけみると、任意整理よりも借金の一本化の方がよいようにも考えられます。

しかし、任意整理でブラックリストに載っている期間は、5年程度になります。5年間新規借入ができないということは、その間は余計な借金をしてしまうこともないということです。任意整理中は借金が増えることがなく、返済だけに専念できますから、考えようによっては生活を立て直すチャンスともいえます。

借金一本化と債務整理はどちらが良いの?

多重債務になっている場合、おまとめローンを使って借金を一本化しても、問題の根本的な解決にはなりません。毎月の返済額を減らすと必然的に返済期間が延びてしまい、いつまで経っても借金の返済が終わらないということになってしまいます。返済期間が長くなると、多額の利息を払うことにもなります。

債務整理をした方が良いケース

借金問題を解決したいなら、債務整理がおすすめです。特に、次のような場合には、できるだけ早く債務整理を考えましょう。

既に滞納が発生している

借金を滞納すると、ブラックリストに載ってしまい、どこの金融機関からも借入ができなくなります。既に滞納していれば、おまとめローンの審査にも落ちてしまいますから、債務整理をした方がよいでしょう。

生活を立て直したい

債務整理をすれば、借金の金額を減らすことができるため、おまとめローンよりも早く返済が終わります。一時的にブラックリストに載って借入ができない状態になりますが、余計な借金をしなくてすむので、生活の立て直しがしやすくなります。

過払い金を取り戻したい

おまとめローンに借り換える場合には、過払い金の取り戻しができません。過払い金が発生している場合には、債務整理を選ぶと過払い金の取り戻しができます。

まとめ

複数の借入先から借金を重ねて返済に困ってしまった場合、借金の一本化以外に、債務整理という選択肢もあります。債務整理をすれば一時的にブラックリストに載ることになりますが、借金の総返済額も減り、生活の立て直しもできます。今ある借金の負担を減らしたいなら、債務整理も視野に入れながら検討するのがおすすめです。

お探しの記事は見つかりましたか?

関連する記事はこちら

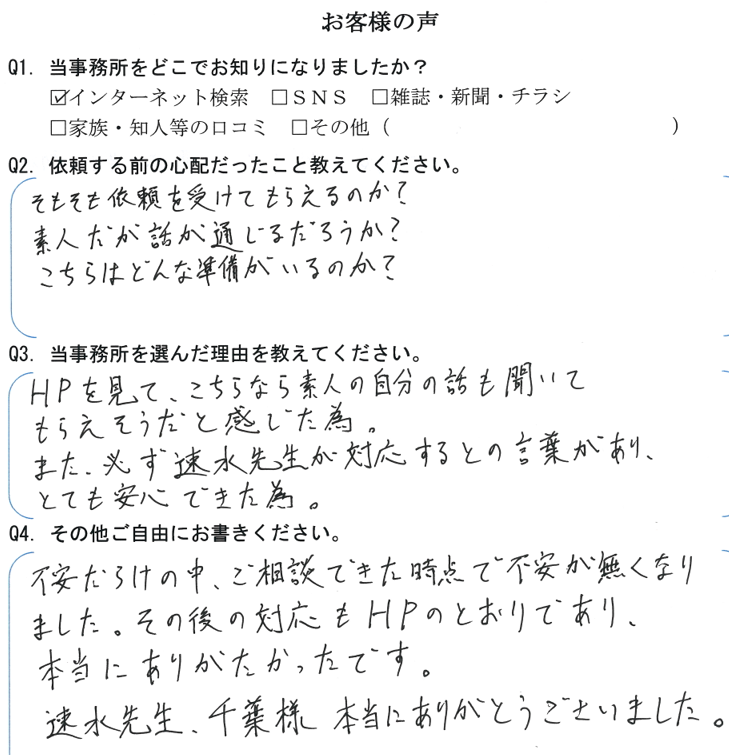

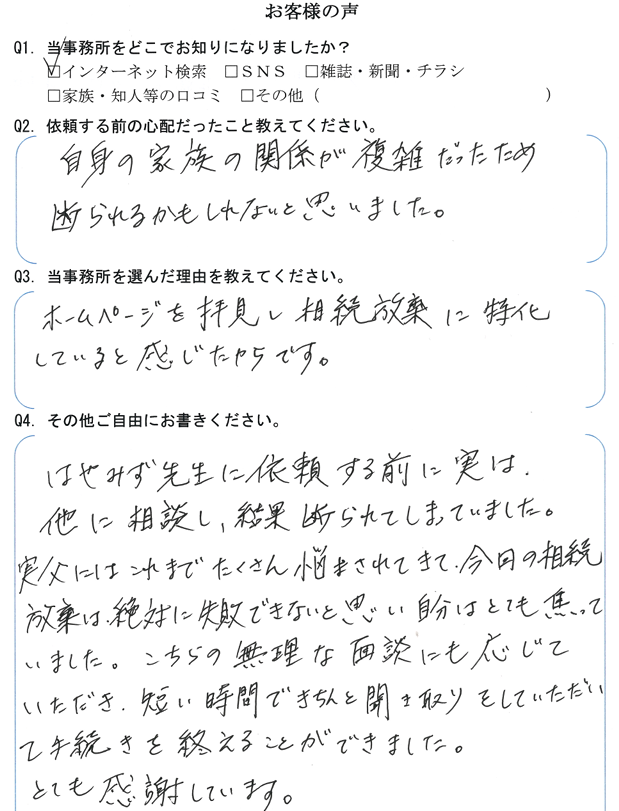

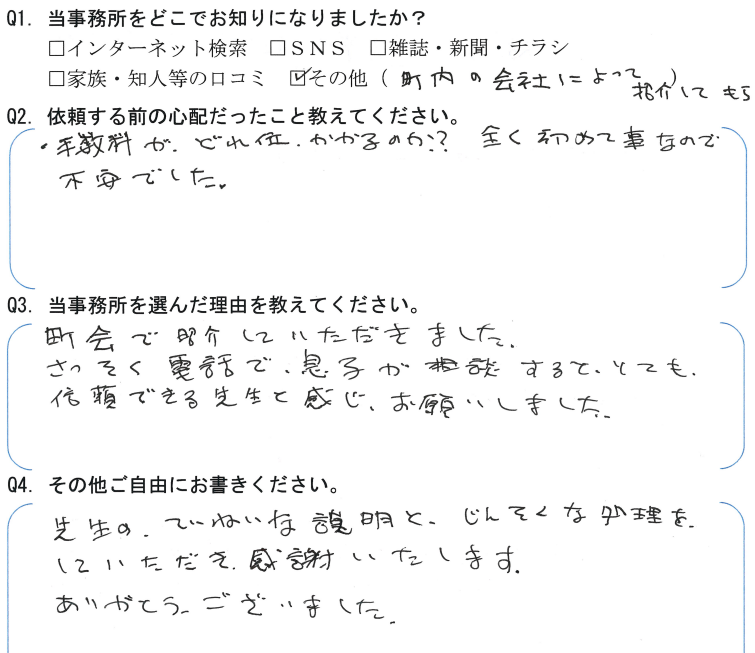

お客様の生の声

コラムカテゴリー

- トップページ

- はやみず総合事務所について

- お客様の生の声

業務内容・サービス紹介

- 法人向けサービス

よくあるご質問

- よくあるご質問

コンテンツ

- プライバシーポリシー

- 求人情報

新着情報

2024/12/28

年末年始の営業のお知らせ2024/07/24

資格予備校のアガルートアカデミー公式サイトに特別インタビューが掲載されました。2024/03/02

【解決事例】前妻の子が共同相続人になるケース2024/01/24

売れない「負動産」を相続した際の対処方法を司法書士が解説