借金返済のコツ7選!司法書士が教える、すぐに実行できる返済方法の見直し

監修

司法書士 速水陶冶

/司法書士法人はやみず総合事務所 代表東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。

東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。

まずは、現状をしっかりと把握し、返済計画を立てることが重要。

借金返済のコツは、毎月の支出を少しでも減らし、金利の高い借り入れから優先して少しでも多く返済すること。

自力で返済するのが難しい場合には、債務整理を依頼するのが賢明である。

まずは返済計画を立てよう

借金の返済から早く逃れるためには、返済計画を立てることが重要になってきます。返済計画を立てるときには、以下のような流れで考えてみましょう。

借金の総額を確認する

毎月の返済可能額を計算する

返済シュミレーションをする

① 借金の総額を確認する

まず現状を把握するために、現在の借り入れ残高や支払う利息を確認します。カードローンやキャッシングだけでなく、クレジットカードでしたショッピングのリボ払いなども借金に含めて考える必要があります。

複数の借入先がある場合には、それぞれの借入先の残高と金利(リボ払いの場合は手数料)を確認し、借入総額を計算しましょう。以下のような表を作成するとわかりやすくなります。

【計算例】

| 借入先 | 借入残高(円) | 金利(手数料) |

|---|---|---|

| A社 | 415,600円 | 15% |

| B社 | 262,780円 | 14% |

| C社 | 200,000円 | 18% |

| D社 | 147,510円 | 18% |

| 合計 | 1,025,890円 |

借入残高の確認方法

- 会員専用ホームページで確認

- 電話で問い合わせ

- ATMで返済

会員専用ホームページで確認

銀行や消費者金融では、カードローン会員のための専用ホームページを設けているところが多くなっています。自分のアカウントがある場合には、利用履歴や残高を確認してみましょう。

電話で問い合わせ

インターネットで残高を確認できない場合でも、各社のコールセンターなどお客様対応窓口に電話すれば教えてもらえます。本人確認がとれないと教えてはもらえませんが、通常は会員番号や生年月日等を伝えれば大丈夫です。

ATMで返済

ローンカードが手元にある場合、ATMから返済をすれば、利用明細に最新の借入残高が記載されます。カードローンでは毎月の返済日以外にも随時返済ができるので、ATMから少額を入金してみれば確認できます。

借り入れ先がわからない場合

あちこちから借入してしまい、借り入れ先を正確に覚えていないこともあるかもしれません。この場合には、信用情報機関に信用情報の開示請求をすれば、借入先や借入残高を確認できます。

信用情報機関には以下の3社があり、貸金業を行っている会社は必ずいずれかに加盟しています。どの信用情報機関も、開示請求は、スマホからでも簡単にできますので、3社に開示請求すれば自分の借り入れ情報をすべて把握できます。

以下に各社のHPのリンクを張りますので、開示請求の方法は、各社のHPを参照してください。

| 株式会社シー・アイ・シー(CIC) https://www.cic.co.jp/ |

主に信販会社やクレジット会社が加盟 |

|---|---|

| 株式会社日本信用情報機構(JICC) https://www.jicc.co.jp/ |

主に消費者金融が加盟 |

| 全国銀行個人信用情報センター https://www.zenginkyo.or.jp/pcic/ |

銀行が加盟 |

② 返済可能額を計算する

【計算例】

| 収入 | 支出 | ||

|---|---|---|---|

| 給料 | 25万円 | 家賃 | 6万円 |

| 光熱費 | 1万5,000円 | ||

| 通信費 | 1万5,000円 | ||

| 食費 | 4万円 | ||

| 日用品費 | 1万円 | ||

| 交際費 | 2万円 | ||

| その他(被服費など) | 4万円 | ||

| 合計 | 25万円 | 合計 | 20万円 |

たとえば、上の例なら、収入(25万円)から支出(20万円)を引いた5万円が返済にまわせる額になります。

なお、支出については、表に理想の額を書くのではなく、とりあえず現状を書いてみましょう。借金の返済ができなくなる原因のほとんどは、現状を把握できていないことです。

返済のために生活を切り詰めないといけないこともありますが、まずは無理のない生活をして、いくら返済できるのかを知ることが大切です。

③ 返済シュミレーションをする

借り入れ総額と毎月の返済可能額をもとに、完済までのシミュレーションを行います。ここでは、利息を計算しなければなりません。手計算で利息を求めるには、次の計算式で行います。

【利息の計算式】

利息=借入残高×金利(実質年率)÷ 365×利用日数

毎月の返済額は、1か月の間に発生した利息に優先的に充てられます。また、1か月に発生する利息は借入残高によって変わります。毎月発生する利息や減っていく元本の額は同じではなく、手計算で利息を求めるのは、非常に手間がかかります。

もっと簡単に返済シミュレーションをするには、インターネットを利用するとよいでしょう。インターネットで、「返済シュミレーション」と検索すれば、貸金業者のホームページ等で、返済シミュレーションができます。毎月の返済金額から完済までの期間を出したり、逆に返済期間から毎月の返済金額を出したりできるので、返済計画を立てるのに役立ちます。

インターネットで配布されている無料ソフトを利用して、返済シミュレーションをすることも可能です。

借金返済のコツ7選

- 毎月の返済額を増やす

- 毎月の返済日以外にも返済する

- 高金利の借金から優先的に返済する

- 家計を見直して固定費を削減する

- リボ払いをやめる

- 返済日に遅れない

- 安易に借金を一本化しない

その1:毎月の返済額を増やす

カードローンでお金を借りた場合には、毎月の返済日に決められた返済額(約定返済額)を返済する必要があります。約定返済額は最低返済額となっているため、返済日には少なくとも約定返済額を入金しなければなりません。

カードローンの約定返済額には、利息と元本の両方が含まれています。借金の返済では利息を優先して支払わなければなりませんから、約定返済額のうち、日数分の利息を除いた部分が元本に充てられることになります。

通常、金融会社が設定している約定返済額は、1ヶ月分の利息はカバーできる金額になっていますが、元本に充てられる部分は少なくなっています。つまり、約定返済額のみ支払っていても、ほとんど利息ばかり支払っていることになり、元本はなかなか減らないことになります。

借金を減らすには、借金の元本を減らすことを意識しなければなりません。元本を減らすには、約定返済額より多い額を返済する必要があります。毎月の返済額を多くするほど、元本に充てられる部分が大きくなり、早く完済できます。

ボーナス時に多く返済するだけでも、完済時期を早めることができます。さらに、余裕があるときには随時返済(返済日と関係なく任意に行う返済)をすれば、もっと早く借金を完済できます。

その2:毎月の返済日以外にも返済する

カードローンでは、毎月の返済日以外に随時返済することも可能です。ATMからの随時返済は通常1000円からできます。

臨時収入があったときや、たまたま出費が少なかったときなどは借金を減らすチャンスです。コンビニのATMでも返済できるケースが多いので、思いついたらすぐに入金に行きましょう。

その3:高金利の借金から優先的に返済する

借金を返済するときには、金利の高いものから優先的に支払う方が効率的です。高金利の借金の返済が終わらなければ、利息がどんどん膨らんでしまいます。毎月の返済可能額を配分するときには、高金利の借金の返済を多めに、低金利の借金の返済を少なめにしましょう。

その4:家計を見直して固定費を削減する

借金の返済のためには、家計の見直しも忘れてはいけません。収入と支出から割り出した返済可能額が少ないと、毎月の返済額を増やすこともできないでしょう。

無理のない生活をしながら借金を返済するには、固定費の削減が効果的です。たとえば、携帯電話の乗り換えや料金プランの変更、無駄な保険の解約などを検討するとよいでしょう。

その5:リボ払いをやめる

クレジットカードのリボ払いを続けていると、支払いをしても残高が減るどころか、逆に増えてしまうこともあります。リボ払い残高を増やさないように、クレジットカードは基本的に一括払いにしましょう。どうしても一括払いが無理な場合には、リボ払いよりも分割払いにした方が安心です。支払方法が自動的にリボ払いになる設定になっていることもありますので、この場合には設定を変えておきましょう。

その6:返済日に遅れない

毎月の返済日にうっかり支払いが遅れてしまうと、遅れた日数分の遅延損害金が加算されてしまいます。口座振替にしている場合には残高不足に注意し、返済が遅れないようにしましょう。

なお、カードローンでは約定返済とみなされる返済期間が決まっています。返済期間外に支払っても、約定返済とはみなされず、延滞となってしまうことがあります。あらかじめ契約内容を確認し、随時返済を行う場合にはタイミングに注意しておきましょう。

その7:安易に借金を一本化しない

複数社から借金をして毎月の返済額が増えてしまったとき、おまとめローンに借り換えして借金を一本化し、毎月の返済額を減らす方法があります。借金一本化により金利も下がるため、一見楽になるような気がします。

しかし、毎月の返済額を減らすと完済までにかかる期間が延びてしまい、たとえ金利が下がっても返済総額は増えてしまうことがあります。安易に一本化を考えず、慎重に検討するようにしましょう。

自力の借金返済が難しいなら債務整理も視野に

債務整理すれば借金そのものを減らせる

借金の返済が苦しくなり、家計を切り詰めてもどうにもならない場合には、新たに借金をするのではなく、債務整理を検討すべきです。債務整理とは、今ある借金を整理し、借金の減額や免除をしてもらう手続きです。

借金の返済に困って新たに借金をしても、借金は増えるだけで、減ることはありません。債務整理をすれば、借金そのものを合法的に減らすことができますから、借金の悩みを根本的に解決することが可能になります。

債務整理には、任意整理、特定調停、個人再生、自己破産といった方法があります。どの方法が適しているかは、借金の残額や借入先の数、所有している財産などにより変わってきます。

任意整理なら裁判所を通さずに手続き可能

債務整理というと、周りに借金がバレてしまうのではないかと心配な人もいるかもしれません。しかし、誰にも知られずに債務整理をすることも可能です。特に、任意整理の場合には、裁判所を通さずに手続きできますから、家族に知られることもなく、スピーディーに問題解決できることもあります。

任意整理は、債務整理の中で最もダメージが少ない方法ともいえます。借金を延滞する前であれば、任意整理が可能なケースが多くなります。借金の返済が困難と感じたら、できるだけ早く債務整理を考えた方が安心です。

債務整理に共通するデメリットとは?

すべての債務整理方法に共通するデメリットとして、ブラックリストに載ってしまうことがあります。「ブラックリストに載る」とは、個人信用情報機関に事故情報が登録されるという意味になります。

個人信用情報機関とは、上記でも説明しましたが、個人が利用しているローンやクレジットの契約情報や利用履歴が登録されているところです。金融機関が融資の審査をするときには、個人信用情報機関で申込者の信用情報を確認しますから、事故情報が登録されていれば、申込者は審査に落ちることになります。

ただし、ブラックリストに載っている期間は、債務整理後5~7年と限られています。その間新規の借り入れができないということは、生活の立て直しを図るためにはむしろ好都合とも考えられます。

たとえ一時期ブラックリストに載ることになっても、債務整理した方が、メリットが大きいこともあります。借金の返済に困っているなら、債務整理を前向きに検討するのがおすすめです。

まとめ

借金をするときには返済のことまで考えておかなければなりません。既に借金をしてしまい返済が不安になっている人は、今からでも返済計画を立てるようにしましょう。

借金返済のコツを知っていれば、無理なく返済を行い、早く借金から逃れることも可能になります。上記の7つのコツを参考に、返済プランを考えてみましょう。

お探しの記事は見つかりましたか?

関連する記事はこちら

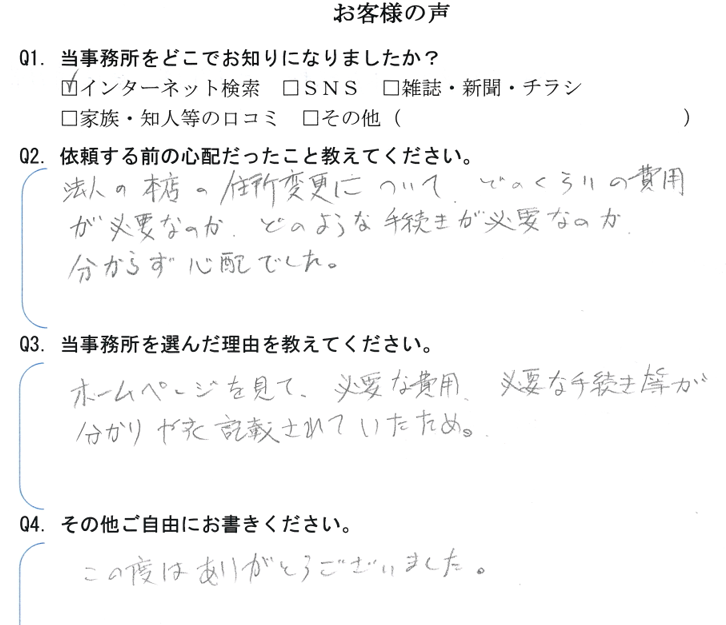

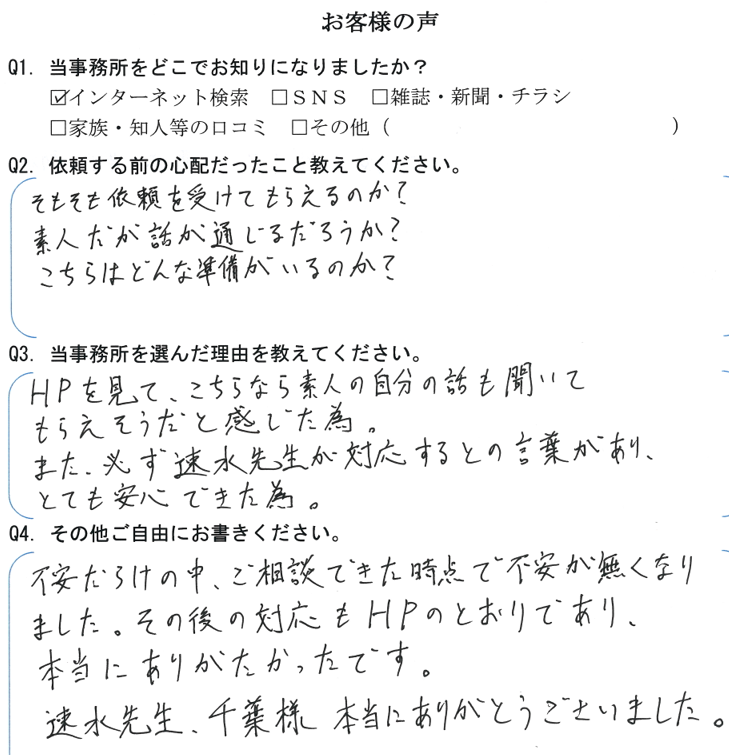

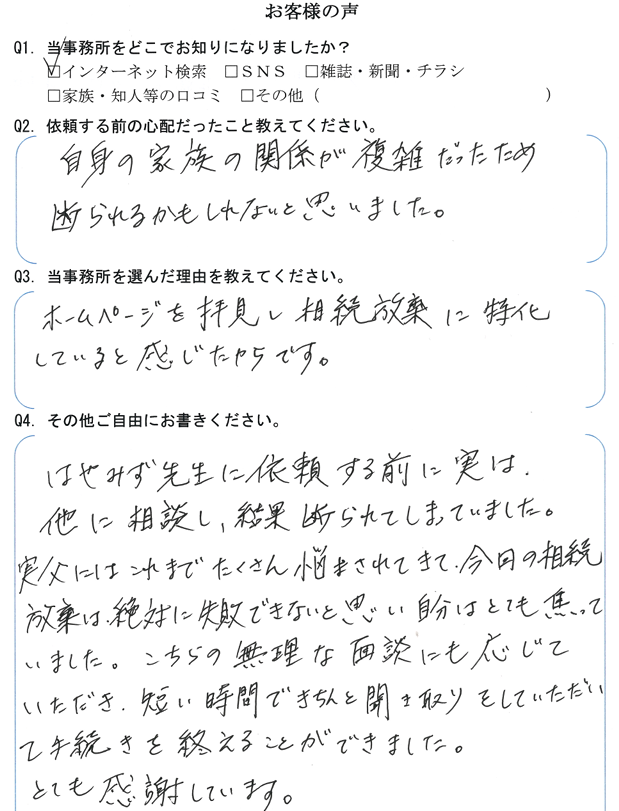

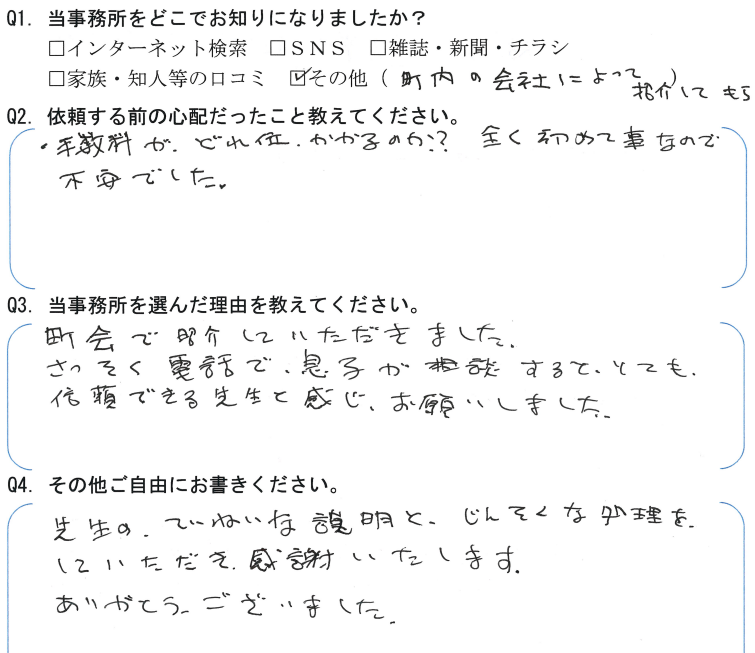

お客様の生の声

コラムカテゴリー

- トップページ

- はやみず総合事務所について

- お客様の生の声

業務内容・サービス紹介

- 法人向けサービス

よくあるご質問

- よくあるご質問

コンテンツ

- プライバシーポリシー

- 求人情報

新着情報

2024/12/28

年末年始の営業のお知らせ2024/07/24

資格予備校のアガルートアカデミー公式サイトに特別インタビューが掲載されました。2024/03/02

【解決事例】前妻の子が共同相続人になるケース2024/01/24

売れない「負動産」を相続した際の対処方法を司法書士が解説