相続時精算課税制度を賢く使うためには

監修

司法書士 速水陶冶

/司法書士法人はやみず総合事務所 代表東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。

東京司法書士会所属。1979年東京都生まれ。幼少期に父親が事業に失敗し、貧しい少年時代を過ごす。高校を中退した後、様々な職を転々とするも一念発起して法律家の道へ。2009年司法書士試験合格。

財産の贈与があった場合に、贈与を受けた人が支払わなければならない税金が贈与税です。贈与税は、通常、贈与額が年間110万円を超えるとかかります。しかし、相続時精算課税という制度を選択すると、年間110万円を超える贈与でも、贈与税がかかりません。ここでは、相続時精算課税について説明します。

2500万円まで贈与税がかからない相続時精算課税

親世代から子世代へスムーズに資産を移転させるための制度

相続時精算課税制度とは、60歳以上の父母又は祖父母から、20歳以上の子又は孫に対して財産を贈与する場合に、2500万円までは贈与税を非課税とするものになります。贈与税には110万円という基礎控除があり、通常の暦年課税の場合には、年間110万円まで非課税で、110万円を超えると課税される扱いになります。しかし、相続時精算課税を選択した場合には、同じ贈与者からの贈与について、複数年にわたり、贈与額の合計が2500万円までは非課税となります。

現在の日本では、高齢化社会が進展したことにより、高齢者の保有する資産の若い世代への移転がなかなか進まない状況になっています。相続時精算課税は、高齢の親世代から若い子世代への財産の移転を円滑化するために設けられた制度になります。若い世代へ財産が移転することにより、消費が活発化する効果が期待されています。

将来の相続発生時に精算される

相続時精算課税では、贈与額が2500万円を超えた場合、超えた部分については一律20%の税率で課税されることになります。また、将来的に相続が発生したときには、贈与した財産を贈与時の評価額で相続財産に加算した上で相続税を計算し、この相続税と既に支払った贈与税との差額を支払う形で精算を行います。もし相続税の額よりも支払った贈与税の額の方が多ければ、税金が還付されることになります。

住宅取得資金の非課税制度との併用も可能

住宅取得資金の非課税制度とは、父母や祖父母などの直系尊属から自己の居住用の住宅の取得資金の贈与を受けた場合に、一定金額まで贈与税が非課税となる制度です。相続時精算課税は住宅取得資金の非課税制度との併用が可能になっており、両方を併用すれば最大で3700万円(平成29年時点)まで非課税で贈与を受けることができます。

相続時精算課税を選択するには

相続時精算課税を選択する場合には、贈与を受けた年の翌年2月1日から3月15日までの間に、所轄税務署に贈与税の申告書と一緒に「相続時精算課税選択届出書」を提出しなければなりません。期限内に申告書と届出書の提出をしなかった場合には、その年は相続時精算課税が適用されないことになってしまいます。

なお、受贈者は、贈与者ごと(父、母など)に相続時精算課税を選択するかどうかを決めることができます。また、一度相続時精算課税を選ぶと、途中で撤回することはできず、相続時まで継続して適用されることになります。

相続時精算課税を選択するとメリットになるケース

一度に多額の贈与をしたい場合

相続時精算課税を選択すると、2500万円という多額の贈与を無税で行うことができます。そのため、親から子へスムーズに財産を移すことができます。

収益物件を贈与する場合

マンションなどの収益物件を贈与すると、贈与後の収益(家賃)は受贈者のものになりますので、贈与者の財産を増やさずにすみます。これにより、将来発生する相続税を減らすことができます。収益物件を相続人に生前贈与し、贈与後に発生する家賃を納税資金に充てるといった相続対策も可能です。

値上がりする見込みの財産を贈与する場合

相続時精算課税を選択した場合、相続時に相続財産と合算する贈与財産の価額は、贈与時の時価となります。将来値上がりする可能性が高い財産であれば、生前贈与しておくことで、相続税の節税になります。

将来の相続争いを防止したい場合

財産を譲りたい相続人に生前贈与すれば、将来相続が起こった際に相続人同士で争いになるのを防ぐことができます。

相続時精算課税のデメリットは?

贈与税申告の手間がかかる

暦年課税で110万円の非課税枠を利用する場合には、贈与税の申告は不要です。しかし、相続時精算課税を選択する場合には、たとえ少額の贈与でも全て申告が必要になります。贈与税の申告には手間がかかりますので、この点はデメリットとなってしまいます。

一度選択すると撤回できない

相続時精算課税は、一度選択する旨の届出をすれば、その後撤回することができません。メリットが感じられないからと言って、通常の暦年課税に戻すことはできませんので、慎重に選択しなければなりません。

小規模宅地等の特例と併用できない

相続税には、自宅や事業用店舗の敷地として使われている土地について、一定面積までは評価額が80%減額される「小規模宅地等についての相続税の課税価格の計算の特例(小規模宅地等の特例)」があります。相続時精算課税を選択した場合には、相続時に小規模宅地等の特例を受けることができません。そのため、土地を贈与するときには注意しておく必要があります。

相続時には相続税がかかることがある

相続時精算課税を選んで贈与した財産は、相続が発生したときには相続財産に持ち戻し、相続税の課税対象とされます。たとえ贈与財産の価値が下がっていても、贈与時の価格で評価した上で相続税が課税されますので、節税にならないこともあります。

生前贈与を受けた財産は相続税の物納に使えない

相続税については、金銭納付が困難な場合、一定の要件をみたせば物納が認められています。しかし、相続時精算課税の対象となっている財産については、物納の対象とすることができません。通常の相続であれば物納できた不動産でも、相続時精算課税を選んだために物納できなくなる可能性があります。

不動産の移転コストがかかる

相続時精算課税を選んで不動産の贈与を行った場合、相続により所有権を移転させるよりも、移転コストがかかります。所有権移転登記の際にかかる登録免許税の税率は、相続の場合には1000分の4ですが、贈与の場合には1000分の20となっています。また、相続の場合には不動産取得税はかかりませんが、贈与の場合には不動産取得税が課税されます。

相続時精算課税を選ぶ際の注意点

必ずしも節税になるわけではない

相続時精算課税を選ぶと2500万円までの非課税贈与ができますが、必ずしも節税になるわけではありません。相続時に相続税がかかるほどの財産がないケースでは贈与税も相続税もかからずに財産の移転ができることもありますが、相続財産がそれなりにあるケースでは結局相続税がかかってしまいます。贈与財産の価額は贈与時の評価額に固定されてしまいますから、財産の価値が下がった場合には、逆に相続税が増えてしまう可能性もあります。

選択については慎重な判断が必要

相続時精算課税は、一度選択すると二度と取り消しできません。現状を基準に選択した方が有利と判断しても、相続税の非課税枠の変更など制度の改正があった場合には、逆に不利になることも考えられます。実際に、平成27年の相続税の改正で、以前は相続税がかからなかった人でも相続税がかかることになっています。本当に相続時精算課税を選択した方が良いのかどうかは、専門家に相談の上、慎重に検討するのがおすすめです。

上記のように、相続時精算課税にはメリットもデメリットもあります。相続はいつ発生するかわかりませんし、制度の改正も今後いつ行われるかわかりません。相続時精算課税を利用しようかどうか迷っている方は、まずは専門家に相談してみることをおすすめします。

お探しの記事は見つかりましたか?

関連する記事はこちら

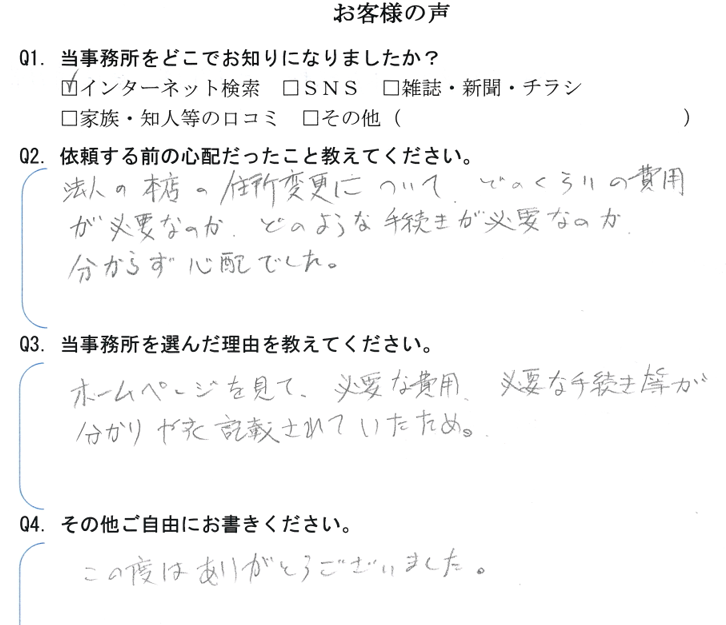

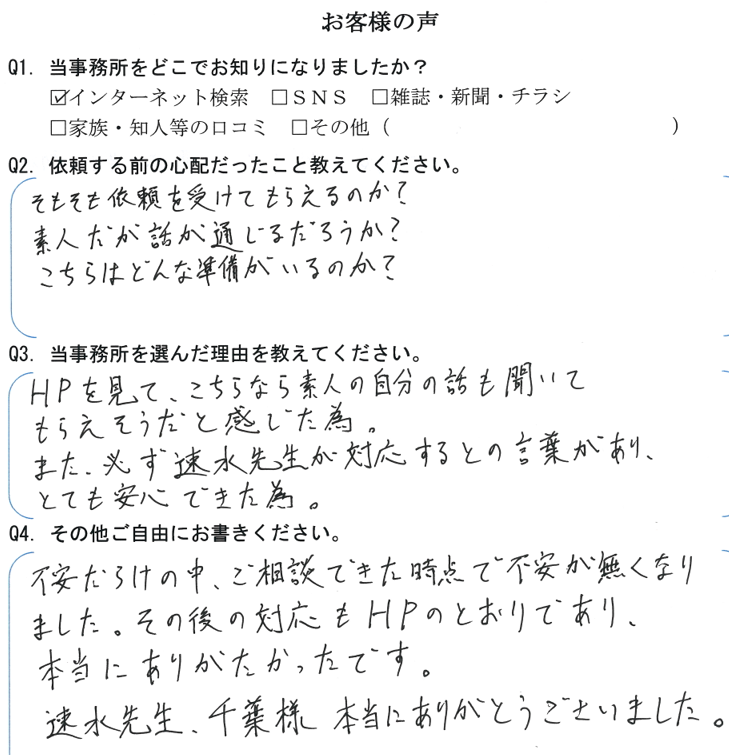

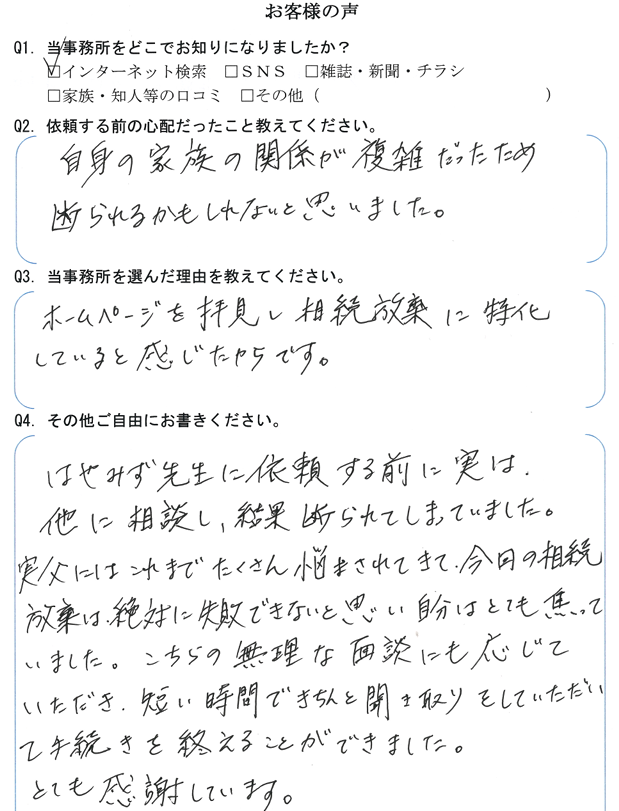

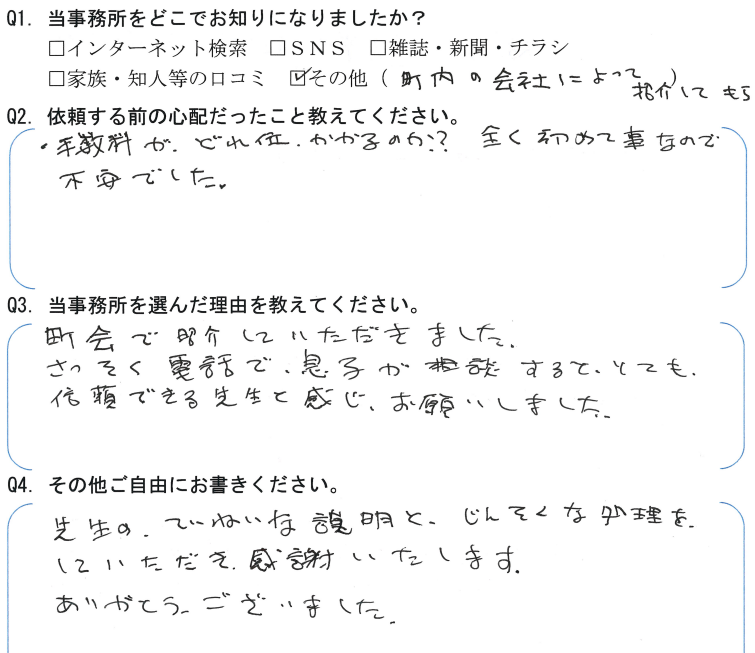

お客様の生の声

コラムカテゴリー

- トップページ

- はやみず総合事務所について

- お客様の生の声

業務内容・サービス紹介

- 法人向けサービス

よくあるご質問

- よくあるご質問

コンテンツ

- プライバシーポリシー

- 求人情報

新着情報

2024/12/28

年末年始の営業のお知らせ2024/07/24

資格予備校のアガルートアカデミー公式サイトに特別インタビューが掲載されました。2024/03/02

【解決事例】前妻の子が共同相続人になるケース2024/01/24

売れない「負動産」を相続した際の対処方法を司法書士が解説